Sadələşdirilmiş vergi neçə faizdir?

Sadələşdirilmiş vergi neçə faizdir?

Müəyyən kateqoriyaya aid edilən vergi ödəyiciləri vergilərin hesablanması və ödənilməsi zamanı sadələşmiş metoddan istifadə edir. Bu zaman aşağıdakı üsullarla müəyyən edilən sadələşdirilmiş vergi dərəcəsi tətbiq olunur:

- faiz dərəcəsi tətbiq edilməklə;

- sabit vergi məbləği tətbiq edilməklə;

- notariuslar tərəfindən müəyyən düstur əsasında hesablama aparmaqla.

Tətbiq istiqamətindən asılı olaraq 1, 2, 4, 6 yaxud 8 faizlik dərəcələrdən istifadə edilə bilər.

Sabit vergi məbləği əsasən fərdi qaydada (muzdlu işçi cəlb etmədən) sahibkarlıqla məşğul olan fiziki şəxslər, avtomobil nəqliyyatı vasitələri ilə sərnişin, habelə yük daşımaları həyata keçirən vergi ödəyiciləri tərəfindən istifadə edilir.

Torpaq, yaşayış, həmçinin qeyri yaşayış sahələrinin alqı satqısı prosesində sadələşmiş verginin hesablanması müxtəlif amilləri nəzərə alan düsturlara aparılır.

Riskləri aradan qaldırmaq üçün vergi auditi xidmətindən istifadə edin!

Faizlə sadələşdirilmiş vergi dərəcəsi

Hesablamalarda sadələşdirilmiş vergi neçə faizdir? Faiz dərəcəsi sadələşmiş sistemin tətbiq istiqamətindən asılıdır. Aşağıdakı istiqamətləri fərqləndirə bilərik:

- hasilata görə;

- idman mərc oyunları, habelə lotereyaların təşkili və satışı;

- nağd pulun bankdan çıxarılması.

Fəaliyyət sahəsindən, həyata keçirilən əməliyyatdan, mülkiyyətin yerləşdiyi yerdən və sair şərtlərdən asılı olaraq ən çox rast gəlinən sadələşdirilmiş vergi dərəcəsi 2%-dir. O, aşağıdakı hallarda tətbiq olunur:

- təqdim edilmiş mal, iş, xidmətlərə görə;

- bu kateqoriyaya aid ödəyicilərin satışdankənar gəlirlərinə.

Qeyd edək ki, 01.01.2019-cu ilədək Bakıdabu dərəcə 4% idi.

Bəs kafe və restoranlarda sadələşdirilmiş vergi neçə faizdir? Vergi Məcəlləsinin 218.1.2-ci maddəsinə görə ictimai iaşə müəssisələrinin vergi tutulan əməliyyatlarının cəmi ardıcıl 12 aylıq dövrün hər hansı bir yaxud bir neçə ayında 200000 AZN-dən çoxdursa, onlar sadələşmiş vergiyə 8%-lə cəlb olunur.

Qeyd edək ki, VM-in 220.10 maddəsinə uyğun sabit vergi məbləği ödəyən şəxslər öz fəaliyyətlərinə muzdlu işçi cəlb etdikdə qanunvericiliyə uyğun müəyyən edilmiş faiz dərəcəsindən istifadə edir.

Nümunə 1: Sadələşdirilmiş vergi ödəyici “Gözəl Şəhər” MMC rüb ərzində 6000 manatlıq mal satmışdır. Həmin malların satışından 3400 man pul daxil olmuş, 2600 man debitor borc yaranmışdır. Sadələşmiş vergini hesablayaq : 3400*2%=68 man.

Nümunə 2: İctimai iaşə fəaliyyətli sadələşmiş vergi ödəyicisi rüb ərzində əhaliyə 12000 manatlıq qida məhsulları təqdim etmişdir. Bu vergi ödəyicisinin ötən rüb ardıcıl 12 aylıq dövründə satışları 200.000 manatdan artıq olduğuna görə vergiyə 8% ilə cəlb edilmək üçün ərizə ilə müraciət etmiş, ərizəsi təmin edilmişdir. Rüblük sadələşdirilmiş verginin məbləğini hesablayaq: 12000*8% =960 man.

Sərnişin və yükdaşımada sadələşdirilmiş verginin hesablanması

İdman mərc oyunlarının operatoru, habelə lotereya təşkilatçısı 6%, bu əməliyyatlarda iştirak edən satıcılar 4% dərəcə ilə sadələşmiş vergi hesablayır.

Nağdılaşdırmaya görə banklar hüquqi şəxslərdən və fərdi sahibkarlardan 1% dərəcə ilə sadələşmiş sistem üzrə tutulma həyata keçirir.

Sabit vergi məbləğinin tətbiqindən fərqli olaraq, belə hesablamalar zamanı əmsallaşma aparılmır.

Sabit məbləğdə sadələşdirilmiş vergi dərəcəsi

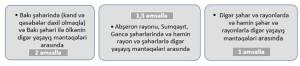

Respublika daxilində avtomobillə sərnişin, yük daşımaları zamanı aylıq məbləğ əsasında sadələşdirilmiş vergini hesablayır və ödəyir (maddə 220.5). Fəaliyyətin həyata keçirildiyi ərazidən asılı olaraq sabit vergi məbləğinə əmsallar tətbiq edilir.

Qeyd edək ki, sərnişinlər yaxud yüklər müxtəlif şəhər (rayon, kənd) arasında daşınarsa, yuxarıdakı sıralama üzrə birdən artıq sətrə uyğun olarsa, yuxarı dərəcə götürülür. Hesablama zamanı nəqliyyat vasitəsinin, onun sahibinin harada qeydiyyatda olması əhəmiyyət kəsb etmir. Əsas olan onun sürüldüyü yerdir.

Əgər nəqliyyat vasitəsi etibarnaməli (vəkalətnamə və s.) idarəetmədədirsə, vergini sürücü ödəməlidir, digər hallarda verginin ödənilməsi məsuliyyəti sahibin üzərində qalır.

Təcrübədə olur ki, şirkət öz balansındakı avtomobili sürmək məqsədi ilə işçiyə verir. Belə olduqda sadələşdirilmiş vergini firma özü ödəməlidir.

Nümunə 3: Yükgötürmə qabiliyyəti 6 ton olan yük avtomobili Bakı şəhərindən Sumqayıt şəhərinə, habelə əksinə tikinti materialları daşıyır. Verginin məbləğini hesablayaq: (6*1)*2=12 azn

Nümunə 4: Gəncə şəhərində fəaliyyət göstərən avtobusun oturacaqlarının sayı 32-dir. İndi isə aylıq sadələşmiş verginin məbləğini hesablayaq: (32*1.8)*1.5=86.4 azn

AR VM-in 220.10-cu maddəsinin əhatə etdiyi fəaliyyətlə məşğul olan şəxslər də sadələşmiş sistem üzrə hesablamanı sabit vergi məbləği və ərazi üzrə müvafiq əmsallar tətbiq edərək aparır.

Göründüyü kimi “Sadələşdirilmiş vergi neçə faizdir?” yaxud “Sabit məbləğ nə qədərdir?” suallarının konkret bir cavabı yoxdur, onlar tətbiq istiqamətlərinə görə fərqlənir. Amma hər ikisi vergi subyekti tərəfindən ödənilir.

Notariuslar tərəfindən tutulan sadələşmiş vergi

Sadələşdirilmiş vergi dərəcəsinin digər tətbiq istiqaməti notariusların fiziki şəxslərin torpaq sahələrinin, yaşayış və qeyri-yaşayış sahələrinin alqı-satqı müqavilələrin təsdiqi zamanı ödəmə mənbəyində sadələşmiş verginin hesablanması, tutması və təyinatı üzrə köçürülməsidir. Notariuslar hesablama zamanı Məcəllənin 220.8 maddəsinin ayrı-ayrı bəndlərində müəyyən edilmiş sabit vergi məbləği, müxtəlif əmsallardan istifadə etməklə tərtib edilmiş düsturlardan istifadə edə bilər

a) həyətyanı, habelə vətəndaşların yaşayış fondlarına, bağ sahələrinə aid torpaqları alqı-satqı müqavilələrinin təsdiqi:

SV = S * 0,5 manat* Zə

SV – ödəniləcək sadələşdirilmiş vergi;

S – vergi obyektinin kv.m-lə sahəsi;

0,5 manat – baza məbləğidir;

Zə – Nazirlər Kabineti tərəfindən müəyyən edilmiş zona əmsalı (maddə 220.8.1).

b) təyinatına görə istifadəsindən asılı olmayaraq kənd təsərrüfatı təyinatlı torpaqlar təqdim edildikdə;

SV = TV*2

TV – həmin torpaq üçün müvafiq qaydada hesablanmış torpaq vergisi;

c) sənaye, tikinti, nəqliyyat, rabitə, ticarət-məişət xidməti və digər xüsusi təyinatlı torpaqların təqdim edilməsi zamanı;

SV = S * 0,5 manat * Zə*Yə

Yə – VM-in 220.8-2 maddəsinə uyğun zonalar üzrə yüksəldici əmsal

d) qeyri – yaşayış sahəsinin alqı-satqısı zamanı hesablamalarda yüksəldici əmsaldan istifadə edilir;

SV = S * 15 manat * Zə*1,5

Qeyd edək ki, sadələşdirilmiş vergi dərəcəsi, sabit vergi məbləği, baza məbləğlər və əmsallar 01.01.2023-cü il tarixə qüvvədə olan Vergi Məcəlləsinə əsasən göstərilib. Bunlarla bağlı, habelə “Sadələşdirilmiş vergi neçə faizdir?” kimi suallara ətraflı cavabı buradan da tapa bilərsiniz.